Ngân sách tiền mặt, dự báo dòng tiền và phân tích tài khoản

Một sự hiểu biết đầy đủ về dòng tiền là gì và nó ảnh hưởng đến lợi nhuận là trọng tâm để điều hành một doanh nghiệp nhỏ thành công. Mặc dù lợi nhuận có thể là mục tiêu cuối cùng, nó không thể trở thành trọng tâm duy nhất của chủ doanh nghiệp nhỏ, bởi vì nếu không có kế hoạch quản lý tiền mặt thành công, lợi nhuận có thể là vô nghĩa. Ngân sách tiền mặt, dự báo dòng tiền và phân tích tài khoản tiền mặt là rất quan trọng để ngăn chặn tình huống trong đó một chủ doanh nghiệp nhỏ báo cáo lợi nhuận trên giấy tờ nhưng đồng thời phải đối mặt với phá sản.

Ngân sách tiền mặt

Ngân sách tiền mặt là một quá trình dự đoán dòng tiền mặt và phân bổ dòng tiền mặt trong một khoảng thời gian cụ thể. Vì lý do này, ngân sách tiền mặt phụ thuộc rất nhiều vào dự báo dòng tiền chính xác. Nó cũng yêu cầu quản lý hiệu quả các hoạt động như thanh toán và thu tiền của khách hàng, đầu tư ngắn hạn và giải ngân các khoản phải trả. Mục tiêu là đạt được số dư dự trữ tiền mặt không quá nhiều cũng không quá ít nhưng vẫn cho phép doanh nghiệp thanh toán chi phí hoạt động hàng ngày. Các chiến lược để đạt được mục tiêu này bao gồm tăng tốc dòng tiền mặt và trì hoãn thanh toán tiền mặt cho đến khi đến hạn, đầu tư dự trữ tiền mặt dư thừa để kiếm được tỷ lệ hoàn vốn chấp nhận được và khi cần thiết, vay tiền mặt với các điều khoản tín dụng tốt.

Dự báo dòng tiền

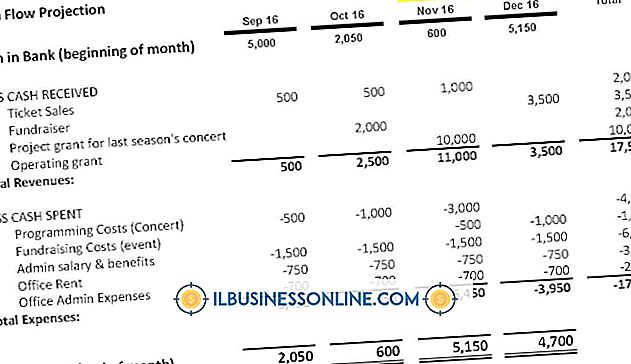

Dự báo dòng tiền nhằm dự đoán thanh khoản tài chính trong tương lai trong một khoảng thời gian cụ thể. Một chủ doanh nghiệp nhỏ mới hoặc một người mới bắt đầu tạo dự báo dòng tiền có thể muốn xem xét bắt đầu với các dự báo ngắn hạn. Dự báo dòng tiền ngắn hạn dựa trên dữ liệu nhận và giải ngân tiền mặt thực tế, trong khi dự báo dòng tiền dài hạn là dự báo dựa trên dữ liệu từ báo cáo thu nhập và bảng cân đối. Không chỉ các dự báo dài hạn khó hoàn thành hơn, mà bởi vì các dự báo dài hạn dựa trên các dự báo ước tính, khung thời gian dự báo càng dài thì càng có nhiều cơ hội cho các dự báo không chính xác. Ngoài ra, nếu doanh nghiệp đang hoặc sẽ sớm trải qua giai đoạn tăng trưởng nhanh, dự báo dòng tiền dài hạn có thể trở nên không chính xác hơn. SCORE, một nhóm được tài trợ bởi Cơ quan quản lý doanh nghiệp nhỏ Hoa Kỳ, có mẫu dự báo dòng tiền miễn phí 12 tháng có sẵn để tải xuống tại Score.org.

Tạo dự báo dòng tiền ngắn hạn

Dự báo dòng tiền ngắn hạn kéo dài trong khoảng thời gian từ 12 tháng trở xuống bắt đầu và kết thúc mỗi tháng với số dư tiền mặt bắt đầu và kết thúc trong tháng. Tổ chức các phần bảng tính để bao gồm tiền mặt, biên lai tiền mặt, thanh toán tiền mặt và vị trí tiền mặt vào cuối tháng. Thu thập dữ liệu doanh thu và chi phí cho giai đoạn sáu tháng trước. Sau đó, căn cứ sáu tháng đầu tiên của dự báo dòng tiền vào dữ liệu cho giai đoạn sáu tháng này và sáu tháng tiếp theo về dự báo dòng tiền. Biên lai tiền mặt bao gồm tiền chảy vào doanh nghiệp từ doanh thu bán hàng, tiền cho vay, bán tài sản vốn và bất kỳ khoản tiền nào mà chủ doanh nghiệp đầu tư vào doanh nghiệp. Giải ngân tiền mặt bao gồm chi phí hoạt động, nợ ngắn hạn hoặc thanh toán bằng thẻ tín dụng và bất kỳ khoản tiền nào mà chủ doanh nghiệp rút từ doanh nghiệp.

Phân tích tài khoản

Một báo cáo lưu chuyển tiền mặt hàng tháng là một công cụ phân tích thiết yếu. Phân tích bao gồm tìm kiếm các xu hướng và mô hình và sử dụng thông tin này để chuẩn bị ngân sách và dự báo có ý nghĩa cũng như đưa ra các quyết định kinh doanh quan trọng. Một báo cáo về dòng tiền phân loại dòng tiền và dòng tiền ra theo liệu chúng có nguồn gốc từ hoạt động điều hành, đầu tư hoặc tài trợ. Khi tiến hành phân tích dòng tiền, hãy bắt đầu bằng cách xem xét dòng tiền từ hoạt động điều hành. Phân tích có thể giúp xác định, ví dụ, liệu doanh nghiệp có tạo ra đủ tiền từ doanh thu bán hàng hay không hoặc cần xem xét các nguồn tài trợ khác, chẳng hạn như khoản vay ngắn hạn trong thời gian giảm doanh số theo mùa. Việc xem xét dòng tiền từ hoạt động đầu tư có thể cho biết liệu doanh nghiệp đang đầu tư tiền thừa để phát triển doanh nghiệp hay liệu tăng trưởng có bị đình trệ hay không. Phân tích hoạt động tài chính là một chỉ số chính cho việc doanh nghiệp có kế hoạch quản lý tiền mặt tốt hay không. Việc thường xuyên vay và bơm vốn bên ngoài có thể cho thấy doanh nghiệp không ổn định về tài chính.